銀行保函是由銀行開立的承擔付款責任的一種擔保憑證,銀行根據保函的規定承擔付款責任。銀行保函大多屬于“見索即付”(無條件保函),是不可撤銷的文件。銀行保函的當事人有委托人(要求銀行開立保證書的一方)、受益人(收到保證書并憑此向 銀行索償的一方)、擔保人(保函的開立人)。

把保函與跟單信用證相比,當事人的權利和義務基本相同,所不同的是跟單信用證要求受益人提交的單據是包括運輸單據在內的商業單據,而保函要求的單據實際上是受益人出具的關于委托人違約的聲明或證明。這一區別,使兩者適用范圍有了很大的不同,保函可適用于各種經濟交易中,為契約的一方向另一方提供擔保。另外,如果委托人沒有違約,保函的擔保人就不必為承擔賠償責任而付款。而信用證的開證行則必須先行付款。

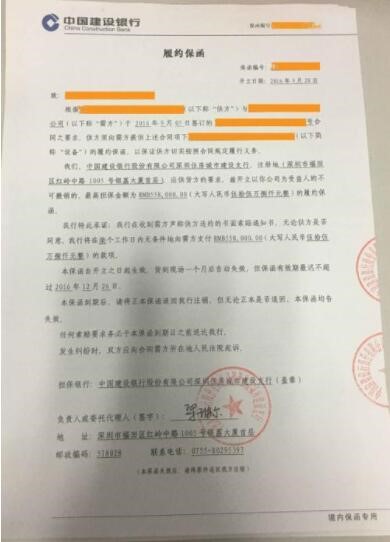

委托人與受益人之間基于彼此簽訂的合同而產生的債權債務關系或其他權利義務關系。此合同是它們之間權利和義務的依據,相對于保函協議書和保函而言是主合同,他是其他兩個合同產生和存在的前提。如果此合同的內容不,會給銀行的擔保義務帶來風險。因而銀行在接受擔保申請時,應要求委托人提供他與受益人之間簽訂的合同。

見索即付保函具有獨立性。雖然擔保人是依照基礎合同的一方當事人申請,向基礎合同的另一方當事人作出見索即付的承諾,但一旦見索即付保函生效,擔保人與受益人之間的權利義務關系就完全以保函中所記載的內容為準,而不再受基礎合同的影響。只要受益人按照保函的要求提交了索賠文件,擔保人必須付款。擔保人不得主張先訴抗辯權,也不能以基礎合同的債務人的抗辯理由來對抗受益人。即使基礎合同的債務人已經履行了合同義務或者基礎合同已經因其它原因中止,擔保人的責任也不能隨之解除。只有在保函本身的有效期過后,擔保人才能解除擔保責任。相反,通常使用的保證合同具有從屬性,主合同無效,作為從合同的保證合同亦無效。